<股票鑫东财配资>债券和转债啥区别?一文带你看懂债券本质、特点及适用场景

债券与转债是什么?一文看懂两者的核心区别与投资逻辑

在金融市场中,“债券”和“可转债”(简称转债)是投资者常接触的两类固定收益工具股市中的转债股是什么含义,但许多新手对其概念和区别存在困惑。本文将用通俗语言解析两者的本质、特点及适用场景,助你快速建立基础认知。

一、债券:稳健型投资者的“安全垫”

1. 债券的本质:“借钱打欠条,到期还本付息”

债券是政府、企业等主体为筹集资金而发行的债务凭证,本质是“借条”。投资者购买债券相当于把钱借给发行人,对方承诺在约定期限内按固定利率支付利息,并到期偿还本金。

核心要素:

- 面值:每张债券的固定金额(如100元),是计算利息和还本的基础;

- 利率:票面约定的利息率(如3%)债券和转债啥区别?一文带你看懂债券本质、特点及适用场景,每年按面值计算利息(100元面值债券年利息3元);

- 期限:债券存续时间(如3年、5年),到期后发行人必须偿还本金。

2. 债券的分类:按发行主体划分

- 政府债:财政部发行的“国债”,或地方政府发行的“地方债”,信用等级最高,利率最低(如10年期国债利率约2.5%);

- 金融债:银行、保险公司等金融机构发行,利率略高于国债,风险极低;

- 企业债/公司债:企业发行,利率较高(5%-8%),风险与企业信用挂钩(如AAA级企业债利率5%,AA级可能达7%)。

3. 债券的特点

- 收益稳定:利息按约定支付,不受市场波动影响,适合追求“保本+固定收益”的投资者(如养老资金、保守型理财);

- 流动性中等:可在债券市场交易,但价格会随市场利率波动(如利率上升时,债券价格下跌,反之则上涨);

- 风险较低:政府债几乎无违约风险,企业债存在违约可能(2022年国内企业债违约率约0.3%)。

二、可转债:进可攻退可守的“全能选手”

1. 可转债的本质:“债券+看涨期权”的双重属性

可转债全称为“可转换公司债券”,是企业发行的特殊债券,允许持有人在特定条件下将债券转换为公司股票。它既有债券的“保本”特性,又有股票的“增值”潜力,被称为“下有保底,上不封顶”的工具。

核心条款(以某转债为例):

- 面值:100元,年利率1%(前3年)+2%(后2年);

- 转股价:10元/股(即1张转债可转10股股票);

- 转换期:发行6个月后可转换,到期未转股则还本付息;

- 赎回条款:若股价持续30天高于转股价130%(13元),公司可强制赎回转债(迫使投资者转股);

- 回售条款:若股价持续低于转股价70%(7元),投资者可将转债回售给公司(保本退出)。

2. 可转债的“双重玩法”

- 当债券持有:到期获得本金+利息(如上述转债到期还本100元,5年利息合计约8元,总收益8%);

- 转股获利:若股价涨到15元,转股后价值150元(10股×15元),相比债券面值赚50%,远超利息收益。

3. 可转债的特点

- 风险收益“不对称”:下跌时,价格接近债底(面值+利息现值,如95-105元),跌幅有限;上涨时,随股价同步上涨债券和转债啥区别?一文带你看懂债券本质、特点及适用场景,理论上无上限;

- 流动性较高:可在股票市场交易,成交活跃(2024年可转债市场日均成交额超500亿元);

- 适合震荡市:股价横盘时赚利息,上涨时转股获利,下跌时靠债底支撑减少亏损。

三、债券 vs 可转债:核心区别对比

维度 普通债券 可转债

收益来源 利息收入+债券价差 利息收入+转股溢价(股价上涨)

风险等级 低(政府债/高信用企业债) 中等(依赖正股股价波动)

本金保障 到期还本(违约风险低) 到期还本+回售条款(更灵活)

与股票关联 无 强(转股价与正股股价挂钩)

适合人群 保守型投资者(求稳) 平衡型投资者(追求“保本+弹性”)

四、新手必知的两大误区

1. “可转债等于股票,风险很高?”错!

可转债本质是债券,拥有“债底保护”(价格很少跌破90元),历史数据显示,90%的可转债最终触发转股或赎回,投资者平均收益率超15%,风险远低于直接买股票。

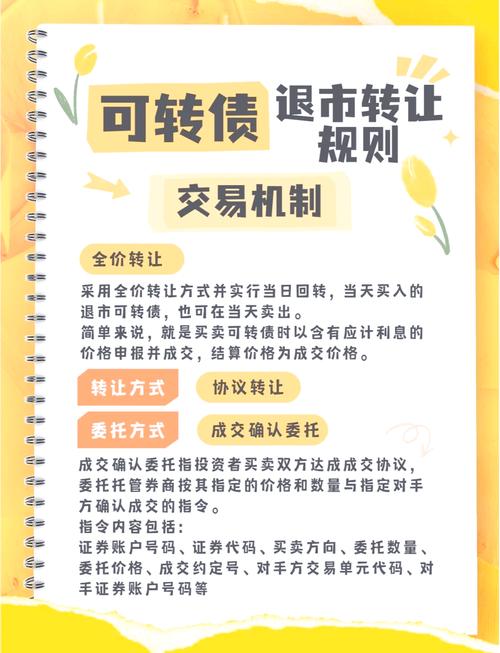

2. “债券只能长期持有,流动性差?”错!

国债、金融债可在银行间市场或交易所市场随时买卖,企业债和可转债流动性更高,尤其可转债可T+0交易(当天买当天卖),适合短期波段操作。

五、如何选择?看你的风险偏好与目标

- 求稳优先(如养老、零花钱理财):选国债、高信用企业债,或债券型基金(分散投资多只债券);

- 追求“保本+增值”(如闲钱理财、定投):可转债是优质选择,尤其当正股处于低位、转债价格接近债底时(如100-110元区间);

- 新手入门建议:从国债逆回购(1天期、3天期)开始,熟悉债券的“保本付息”逻辑,再逐步了解可转债的转股机制。

结语:债券是“盾牌”,转债是“双刃剑”

债券如同投资中的“安全垫”,适合守护本金并获取稳定收益;可转债则像“进可攻退可守”的全能工具,在保本基础上提供股价上涨的想象空间。两者并无优劣之分,关键在于匹配自身风险承受能力:

- 若你厌恶波动,债券是“稳稳的幸福”;

- 若你能接受中等波动,想在保本同时捕捉股市机会,可转债值得深入研究。

投资的核心是“认知匹配风险”,理解债券与转债的本质区别,才能在不同市场环境中做出理性选择。记住:没有最好的工具,只有最适合自己的策略。

债券与转债是什么?一文看懂两者的核心区别与适用场景! #夏季图文激励计划#

(注:股市有风险,投资需谨慎。本文仅为行业信息分享,不构成投资建议。)

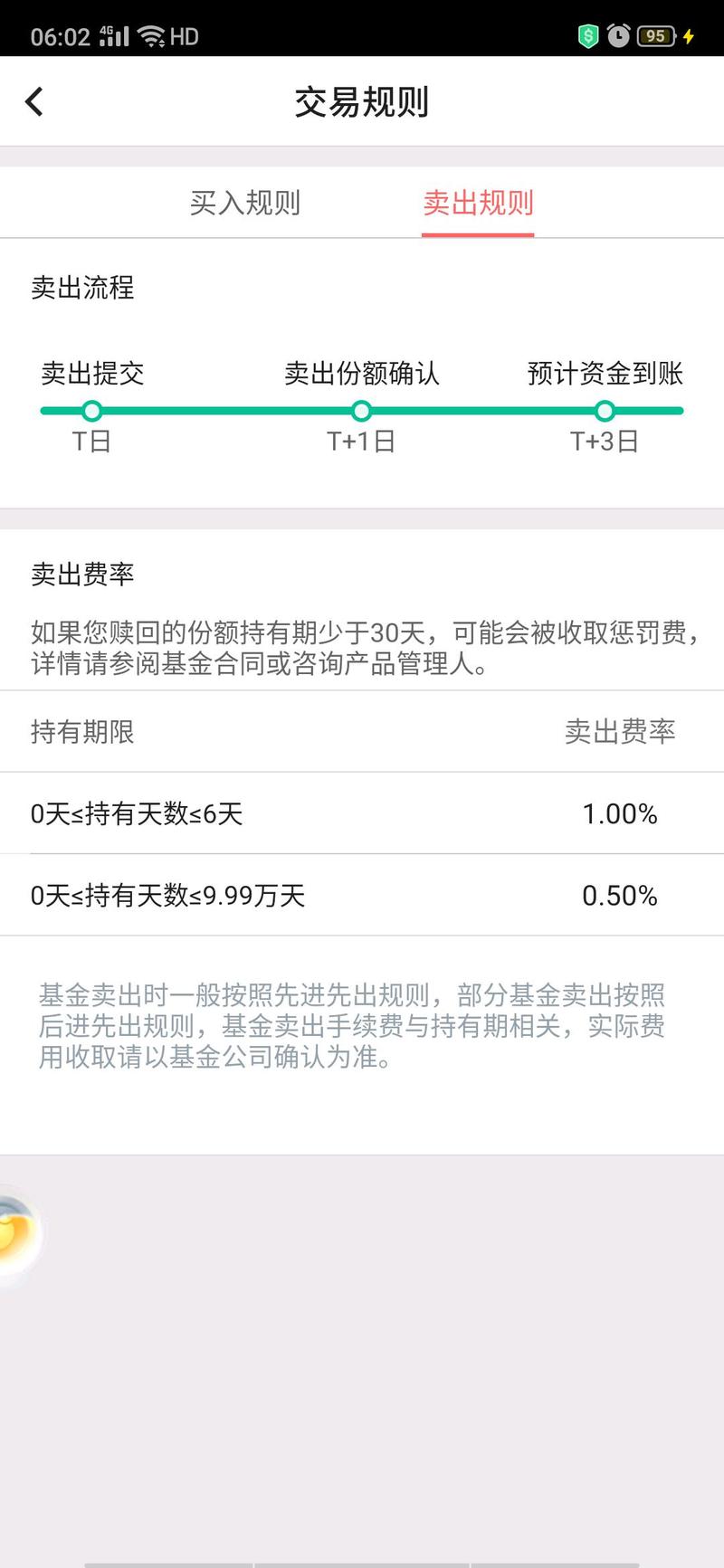

基金新规封堵套利漏洞,那基金赎回要多长时间呢?

【本文仅在今日头条发布,谢绝转载】文|祝小同“周四买货基,周...(85 )人阅读时间:2025-12-27

债券和转债啥区别?一文带你看懂债券本质、特点及适用场景

债券与转债是什么?一文看懂两者的核心区别与投资逻辑在金融市场...(145 )人阅读时间:2025-12-26

基金申购赎回那些事儿:周四申购下周赎回咋算收益,多久到账?

界面新闻记者 | 杜萌 周四申购,下周三赎回,利用资金交割的...(197 )人阅读时间:2025-12-26

中交地产为项目公司提供财务资助,涉及重庆等多地公司

新京报讯6月5日,中交地产股份有限公司(简称“中交地产”)发...(175 )人阅读时间:2025-12-25